IRポリシー

Policy

IR活動に関する基本方針

当社は、当社グループの基本理念、経営方針を実現するために策定された「フージャースグループ行動指針」において、株主・投資家(以下「株主等」といいます。)の皆様に対して企業情報の開示を関係法令に従って適時・適切に行うことを規程し、これを遵守することにより、当社の経営戦略や財務状況等についてご理解いただけるよう努めてまいります。

ディスクロージャーポリシー

1.情報開示の基準

当社は、会社法、金融商品取引法その他諸法令ならびに東京証券取引所の「有価証券上場規程」に定める会社情報の適時開示に関する規程(以下、「適時開示規則」)に従って情報開示を行います。また、適時開示規則に該当しない情報についても、当社をご理解いただくうえで有用と判断される情報につきましては、可能な範囲で積極的な開示に努めてまいります。

2.情報開示の方法

適時開示規則に該当する情報等の開示は、「適時開示情報伝達システム(TDnet)」において開示した上で、速やかに当社ホームページへの掲載を行います。また、有価証券報告書、四半期報告書等の開示書類は、金融庁による「金融商品取引法に基づく有価証券報告書等の開示書類に関する電子開示システム(EDINET)」において開示しております。

3.インサイダー情報の管理

当社は、インサイダー取引を未然に防止し、企業の社会的責任を果たすことを目的として制定された「インサイダー取引防止規程」に従い、株主等のステークホルダーの皆様への情報開示に際しては、インサイダー情報を厳重に管理するほか、グループ役職員への周知徹底・啓蒙活動を行っております。

4.沈黙期間

当社は、ステークホルダーの皆様への公平性を確保するため、各四半期の期末日の翌日から各決算発表日までを沈黙期間としています。この期間中は、決算・業績見通しに関する質問への回答やコメントを差し控えております。ただし、沈黙期間中に業績予想と大きく変動する見込みが出てきた場合には、適時開示規則に従い公表いたします。なお、沈黙期間中も、すでに公表済みの情報に関する範囲のご質問等につきましては対応いたします。

株主等との建設的な対話に関する方針

1.対話を促進するための体制

当社は、経営企画部門管掌執行役員のもと、経営企画部がIRを行っております。株主等との実際の対話は、経営企画部長および経営企画部門管掌執行役員が基本的に行いますが、会社が特に必要と判断した場合は、筆頭独立社外取締役が積極的に対話に参加します。

2.対話を補助するための体制

中長期的な視点による株主等の関心事項を踏まえ、正確な情報提供を行うべく、財務部、法務部が経営企画部と連携し、対話者の補助を行います。

3.対話手段の充実に関する取組み

当社は、株主等との建設的な対話手段として、ホームページ内にIR情報ページを設置し最新の情報を掲載する等、株主等への情報提供を充実させるとともに、直接的な対話の場として、個別面談の他、機関投資家向け決算説明会、個人投資家向け会社説明会を定期的に実施しております。

4.対話内容のフィードバックのための体制

経営企画部は、株主等との対話により得られた意見・要望・質問や懸念等について、その内容に応じて適時・適切に、取締役会または経営会議にフィードバックを行い、経営への反映を図ります。

株主等との対話の実施状況等

1.対話実施状況(2024年3月期)

(1)株主等との対話の主な対応者

- 代表取締役会長

- 代表取締役社長

- 執行役員経営企画室長

(2)活動状況

- 国内外の機関投資家との個別面談

- 機関投資家向け決算説明会(年2回実施)

- 個人投資家向け会社説明会(年複数回実施)

2.対話における主なテーマ・関心事項

当社のビジネスモデルの特徴や強みについて、中期経営計画の進捗状況、直近の事業環境を踏まえた事業別の成長戦略、サステナビリティ戦略等

3.対話において把握された株主の意見・懸念の経営陣や取締役会に対するフィードバックの実施状況

株価動向等の各種指標は取締役会/経営会議にて定期的にモニタリング、株主からの意見や懸念事項は、随時、経営陣や取締役会にフィードバックし、継続的に議論をしております。

4.対話を踏まえて、取り入れた事項

各種IR開示資料の充実、中期経営計画の策定への活用、取締役会構成の検討への活用等

今後も、株主等の皆さまとの建設的な対話を通じ、持続的な成長と中長期的な企業価値の向上に努めてまいります。

資本コストや株価を意識した経営の実現に向けて

1. 現状認識

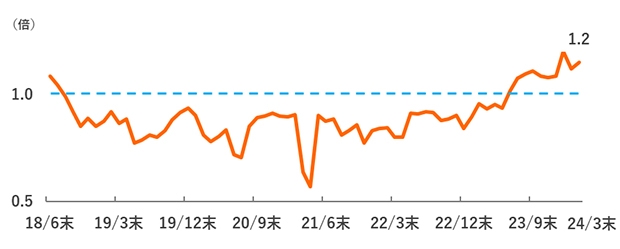

- 足元のPBRは、1倍前後の水準

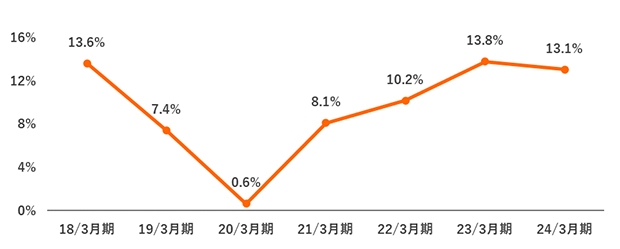

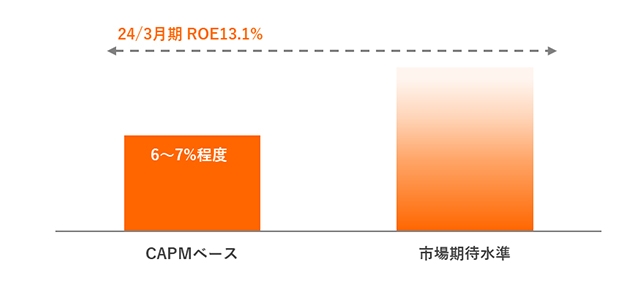

- ROEは、直近実績13%まで向上し、CAPMベースの株主資本コスト(7%程度)を上回る水準

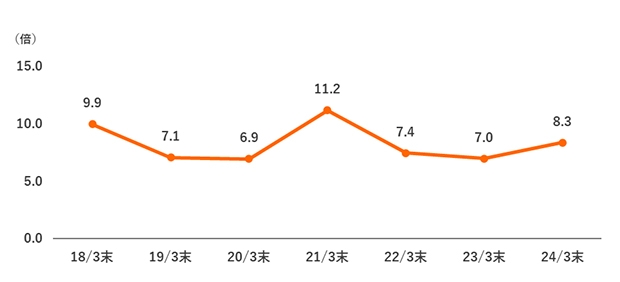

- 一方でPER(7~8×程度)は低く、その要因は投資家における期待成長率についての不確実性にあると認識

- 今後はROEの更なる向上とともに、PER向上に向けて資本コスト低減(期待成長率についての不確実性の低減)を図る

-

PBR

-

ROE

-

株主資本コスト

-

PER(予想ベース)

2. 企業価値向上に向けた取り組み

- 引き続き中計方針(①利益成長 ②資本効率改善 ③財務健全性維持)を堅持し、ROE向上に努める

- ステークホルダーとの対話・情報開示のさらなる強化を行い、資本コスト低減に努める

- 市況変化に対する耐性をより高めつつ、成長持続期待のある事業ポートフォリオ構築の継続検討を行う

-

ROEの向上に向けて

利益率の改善及び回転率の向上

- 主力事業である分譲ビジネスにおいて、厳選した用地仕入による開発、事業サイクル及びコストマネジメントの強化

- 保有固定資産の収益性に関してモニタリングを行い、社内基準数値を超えない資産の入れ替えを検討

財務健全性維持/株主還元の強化の両立

- 適切なレバレッジコントロール

- 配当性向及びDOE基準に基づく安定的な配当政策

-

資本コストの低減に向けて

ステークホルダーとの積極的な対話

- 中長期的な企業価値向上に向けた戦略・施策内容の開示の充実化

- 特に、当社の特徴である地方再開発/シニアマンションのマーケット・優位性・戦略を丁寧に説明

ESG経営の推進

- 不動産開発と連動した気候変動対策の推進

- 人的資本経営の強化

- 適切なリスク管理体制によるリスク低減